Содержание

Какой режим налогообложения выбрать для строительной организации

Организовав своё дело, начинающий бизнесмен в первую очередь интересуется тем, какие налоги ему придётся уплачивать. В качестве примера можно рассмотреть строительную организацию, основная специализация которой декинг и устройство настилов из него. Следует учитывать, что в каждой сфере деятельности существуют свои нюансы, касающиеся системы налогообложения. Более того, предприятия могут существовать в различных формах, и это тоже влияет на специфику уплачиваемых ими налогов.

Общая система налогообложения

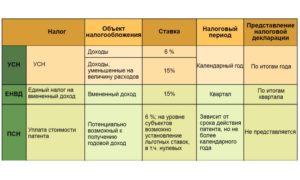

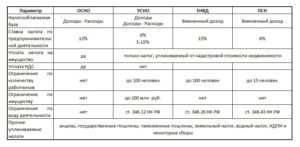

На сегодняшний день в России существует пять режимов налогообложения: общий и четыре специальных, среди которых наиболее известны УСН и ЕНВД. После создания любого предприятия, будь то ИП или ООО, ему автоматически назначается ОСН. Он подразумевает уплату соответствующих налогов, а также необходимость ведения достаточно трудоёмкого бухучёта.

ОСНО является наиболее сложным налоговым режимом. Поэтому его используют те предприятия, которые по разным причинам не могут перейти на одну из специальных систем налогообложения. Например, если большинство партнёров и покупателей также используют такую систему и уплачивают НДС.

Упрощённая система налогообложения

Небольшие строительные компании предпочитают использовать упрощённую систему налогообложения (УСН). Это возможно, если

численность сотрудников менее ста человек;

стоимость имущества не превышает 100 млн руб.;

выручка от основной деятельности за 9 месяцев текущего года менее 45 млн руб.

В УСН организация вместо НДС, налога на прибыль и некоторых других сборов уплачивает единый налог. Однако следует помнить, что УСН не освобождает фирму от остальных налогов и сборов. Таким образом, начиная свою деятельность, строительная организация (специфика деятельности здесь не имеет особой роли: предприятием может производиться террасная доска, а может осуществляться устройство фундамента) должна выбрать одну из систем налогообложения. УСН ориентирована прежде всего на малый и средний бизнес.

Если предприниматель принимает решение организовать строительный бизнес, перед ним встает вопрос: какая должна быть система налогообложения ИП при строительстве? Каждому бизнесмену, начинающему свое дело, важно решить, по какой системе он будет осуществлять платежи, потому что именно от этого выбора зависит сложность ведения налогового и бухгалтерского учета, а также вид платежей, которые ему нужно вносить в бюджет.

Единый налог на вмененный доход

Все физические лица, занимающиеся предпринимательской деятельностью, обязаны вовремя и в установленные сроки представлять отчетность в органы ФНС и платить налоги. Данная схема внесения платежей государству значительно облегчает жизнь предпринимателей. Но существует один подводный камень: этот тип платежей может применяться только для отдельных видов деятельности, список которых содержится в Налоговом кодексе РФ. При рассмотрении схемы уплаты ЕНВД предпринимателю необходимо определить, должен ли он осуществлять эти платежи с его вида деятельности, поскольку сейчас режим ЕНВД для отдельных видов бизнеса является обязательным.

Эта система налогообложения ИП (строительство) может применяться в том числе и в отношении такого рода деятельности, как оказание бытовых услуг населению. К бытовым услугам может относиться ремонт и строительство жилья и других построек, исключая возведение частных домов. Таким образом, если ИП занимается оказанием ремонтных и строительных услуг населению и если на территории, где он осуществляет эту деятельность, введен ЕНВД на данный род деятельности, то ИП обязан уплачивать ЕНВД.

Если ИП осуществляет наряду с теми видами работ, которые облагаются ЕНВД, и другую деятельность, налоги и сборы он будет платить в соответствии с той схемой налогообложения, которую он выбрал для этого вида деятельности. Если ИП не подлежит обязательному обложению по схеме ЕНВД, он вправе выбрать любую другую систему осуществления платежей в бюджет.

Существенным достоинством этого типа платежей в бюджет является то, что сумма их всегда фиксированная и не зависит от фактических доходов ИП, а величина выплат определяется масштабами самого бизнеса, например количеством работников или транспортных средств. Этот налог можно уменьшать на страховые взносы, которые платятся за работников. Иногда за счет этого удается снизить величину налога почти наполовину.

Упрощенная система налогообложения

Это самая распространенная схема, встречающаяся у начинающих предпринимателей. Используя эту схему, бизнесмен платит только один налог вместо трех, причем вносится он один раз в квартал, а отчетность сдается всего лишь раз в год. На данную систему налогообложения предприниматель, занимающийся строительством, может перейти в добровольном порядке, причем он может сочетать ее с ЕНВД на те виды работ, которые облагаются этим типом выплат в обязательном порядке.

Индивидуальные предприниматели, занимающиеся ремонтом и строительством жилья, могут также перейти на упрощенную схему налогообложения на основе патента. Но необходимо учесть, что по такой схеме, регламентирующей налогообложение строительного ИП, бизнесмен может привлекать наемных работников, среднесписочная численность которых за отчетный период не превышает 5 человек.

Чтобы выбрать данную систему, нужно подать заявление об этом в органы ФНС не позднее 30 дней после регистрации ИП или до 31 декабря, чтобы перейти на эту схему сразу после наступления следующего года. Необходимо учесть, что эту систему можно использовать не всегда. Есть ограничения на определенные виды бизнеса, которые не могут использовать ее. Кроме того, существуют ограничения на максимальный размер годового дохода и на некоторые другие факторы.

Общий режим налогообложения

Если индивидуальный предприниматель не платит в обязательном порядке ЕНВД и не использует упрощенную систему платежей в бюджет, он должен вычислять сумму выплат и вносить их по общему режиму налогообложения. В этом случае ИП платит НДФЛ и НДС в соответствии с установленными нормативными актами.

Если у ИП имеется имущество, по которому должны производиться отчисления государству, он обязан уплачивать:

- земельный платеж;

- налог на имущество физических лиц;

- транспортный платеж.

Данный режим не всегда бывает выгодным, особенно для предпринимателей, делающих первые шаги в бизнесе.

Бизнесмен сам должен вести бухгалтерский учет в полном объеме, формировать книгу доходов, расходов и хозяйственных операций.

По каждому платежу в бюджет необходимо будет сдавать отчетность.

Чаще всего основным критерием выбора данной схемы или отказа от нее является НДС. Рассчитывать его не так просто, для этого нужно будет держать в порядке всю документацию, все счета-фактуры и каждый квартал сдавать отчетность в ФНС. Исходя из всего этого, если бизнесмен не обладает хорошими знаниями бухгалтерского дела, ему следует задуматься о других типах отчисления выплат в бюджет.

В случае если ИП, занимающийся строительной деятельностью, сам не определился, на какую систему ему переходить, и не сообщил об этом в органы ФНС, то он автоматически переводится на эту систему, то есть общий режим налогообложения используется контролирующими органами по умолчанию. Он действует без ограничений по всем видам бизнеса. В этой системе нет никаких ограничений не только по видам деятельности, но и по количеству работников, полученным доходам и так далее.

Таким образом, каждый индивидуальный предприниматель, являющийся ИП, на строительные работы налогообложение выбирает, исходя из особенностей его бизнеса и того, какая система покажется для него проще и лучше во всех отношениях. Но при любом выборе идеально выполненная налоговая отчетность и своевременно внесенные выплаты государству — главный шаг к успеху предпринимательской деятельности.

Подскажите пожалуйста, какую систему налогообложения лучше выбрать при регистрации ООО, сфера деятельности — строительство (в основном водоснабжение, вентиляция, теплоснабжение). Заказчики — юр. лица. Что выгоднее ОСНО или УСН для ООО?

Очень хороший сервис!

Спасибо за помощь!

12 Мая 2014 15:13

Ответы юристов ( 6 )

- 8,9 рейтинг

- 6929 отзывов эксперт

Здравствуйте. Если доход не будет превышать 60 млн. руб. за отчётный период, то можно выбрать УСН

Статья 346.13. Порядок и условия начала и прекращения применения упрощенной системы налогообложения

1. Организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. В уведомлении указывается выбранный объект налогообложения. Организации указывают в уведомлении также остаточную стоимость основных средств и размер доходов по состоянию на 1 октября года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения.

2. Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на упрощенную систему налогообложения не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками, применяющими упрощенную систему налогообложения, с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Организации и индивидуальные предприниматели, которые перестали быть налогоплательщиками единого налога на вмененный доход, вправе на основании уведомления перейти на упрощенную систему налогообложения с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.

3. Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено настоящей статьей.

4. Если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25 настоящего Кодекса, превысили 60 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным пунктами 3 и 4 статьи 346.12 и пунктом 3 статьи 346.14 настоящего Кодекса, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.

В случае, если налогоплательщик применяет одновременно упрощенную систему налогообложения и патентную систему налогообложения, при определении величины доходов от реализации для целей соблюдения ограничения, установленного настоящим пунктом, учитываются доходы по обоим указанным специальным налоговым режимам.(

При этом суммы налогов, подлежащих уплате при использовании иного режима налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей. Указанные в настоящем абзаце налогоплательщики не уплачивают пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором эти налогоплательщики перешли на иной режим налогообложения.

Указанная в абзаце первом настоящего пункта величина предельного размера доходов налогоплательщика, ограничивающая право налогоплательщика на применение упрощенной системы налогообложения, подлежит индексации в порядке, предусмотренном пунктом 2 статьи 346.12 настоящего Кодекса.

4.1. Если по итогам налогового периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 и с подпунктами 1 и 3 пункта 1 статьи 346.25 настоящего Кодекса, не превысили 60 млн. рублей и (или) в течение налогового периода не было допущено несоответствия требованиям, установленным пунктами 3 и 4 статьи 346.12 и пунктом 3 статьи 346.14 настоящего Кодекса, такой налогоплательщик вправе продолжать применение упрощенной системы налогообложения в следующем налоговом периоде.

5. Налогоплательщик обязан сообщить в налоговый орган о переходе на иной режим налогообложения, осуществленном в соответствии с пунктом 4 настоящей статьи, в течение 15 календарных дней по истечении отчетного (налогового) периода.

6. Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения.

7. Налогоплательщик, перешедший с упрощенной системы налогообложения на иной режим налогообложения, вправе вновь перейти на упрощенную систему налогообложения не ранее чем через один год после того, как он утратил право на применение упрощенной системы налогообложения.

8. В случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

Какое налогообложение выбрать для ип строительство

Системы налогообложения для ИП в 2021 году — виды и какую выбрать

Российское законодательство создает все условия, чтобы предприниматели развивали свой бизнес с комфортом.

Даже налогообложение ИП не предусматривает какой-то определенной ставки или единого для всех бизнесменов налога. Каждый вправе решать по какой системе облагаться, и выбирать есть из чего.

В 2021 действует 5 налоговых режимов, кардинально отличающихся один от другого.

Виды налогообложения ИП

К выбору режима нужно относиться так серьезно, как будто это ваш будущий дом. Ведь по нему вы будете платить налоги далеко не один день. Ставка, период, база, сроки уплаты, порядок расчета — все это на каждом режиме разное. И если прогадать с выбором в самом начале пути, достичь вершин в бизнесе уже не удастся.

В РФ действуют следующие виды налогообложения для ИП:

- ЕСХН — единый сельскохозяйственный налог;

- ОСНО — общая система налогообложения;

- УСН — упрощенная система налогообложения;

- ПСН — патентная система налогообложения;

- ЕНВД — единый налог на вмененный доход.

1. ОСНО

ОСНО — самый сложный в техническом смысле налоговый режим. Индивидуальный предприниматель должен обладать бухгалтерскими знаниями либо иметь в штате собственного специалиста, чтобы справиться с отчетной документацией, в перечень которой входят:

| Декларация по НДС | За каждый квартал/25 числа |

| Декларация 3-НДФЛ | 1 раз в год/30 апреля |

| Декларация 4-НДФЛ | 1 раз, когда фирма получит самую первую прибыль/в пятидневный срок |

| КУДИР | По просьбе налоговой |

Помимо этого, в отчетность на ОСНО входят:

- Учетная книга покупок/продаж, предназначенная для расчета НДС;

- Кадровая книга;

- Отчетность по страховым взносам;

- И отчетность за персонал.

Список налогов на ОСНО тоже велик. В него входят все платежи, которые предусмотрены законодательством для налогоплательщиков:

| НДФЛ | 13% | Весь доход |

| НДС | 0-18% | Стоимость продукции/услуги |

| Налог на имущество | 2,2% | Средняя стоимость имущества за год |

| Земельный | 0,3 — 1,5% | Кадастровая стоимость участка |

| Страховые взносы за себя | 22% в счет пенсионного страхования и 5,1% в счет медицинского | Действующий МРОТ |

В зависимости от типа работ и особенностей бизнеса предприниматель может выплачивать еще и такие налоги:

- Акцизы;

- Водный;

- За биоресурсы;

- За добычу ископаемых;

- Взносы за работников;

- Транспортный.

Не смотря на многочисленные минусы, ОСНО нельзя назвать невыгодным. Есть у режима и положительные стороны. Это режим по умолчанию. То есть на него можно попасть не только по собственному желанию, но и «слететь» с другого режима. К примеру, на ПСН нельзя набирать в штат больше 15 человек, превысили норму — добро пожаловать на ОСНО. Этот режим никого ни в чем не ограничивает, можно пополнять штат на любое число сотрудников, получать десятизначную прибыль.

Еще одна причина, из-за которой многие ИП могут выбрать именно этот вид налогообложения — уплата НДС. Почему? Организации, выплачивающие НДС, предпочитают сотрудничать с такими же фирмами. Им куда приятнее получить от них счет-фактуру с обозначенным НДС и уменьшить на него свой налог, чем вести дела с ИП на УСН.

2. УСН

Большая часть ИП выбирают упрощенный режим налогообложения, на котором не нужно выплачивать НДС, НДФЛ, налог на имущество. Вся налоговая нагрузка сводится к одному налогу:

- 6% на УСН доходы;

- 5-15% на УСН доходы минус расходы.

Базу для обложения выбирает сам налогоплательщик. Если у вас ограниченные расходы, идеальным будет первый вариант. А если затраты составляют 60% от прибыли и более, лучше выбрать вторую систему налогообложения, поскольку на ней ИП сможет отнять от дохода все расходы, предусмотренные статьей 346.16 НК РФ.

Индивидуальные предприниматели на общем налогообложении уплачивают единый налог раз в год, а ежеквартально вносятся авансовые платежи. Плюс на упрощенке 6% можно уменьшать авансовые платежи и итоговый налог на сумму страховых взносов. И неважно за какой промежуток времени вы их внесли, главное, что в том же квартале, по которому рассчитывается пошлина.

Работодатели и ИП-одиночки уменьшают налог УСН по-разному:

- Первые могут учитывать взносы за себя и за работников, но не вправе уменьшать налог более, чем вдвое;

- Вторые уменьшают пошлину на сумму всех внесенных за себя взносов, вплоть до 0.

При базе доходы минус расходы учитывать взносы тоже можно, но их вносят в графу затрат.

Перейти на УСН могут не все. Запрещено применять упрощенную систему налогообложения ИП:

- Со штатом 100 человек;

- С годовым доходом от 60 млн.;

- Плательщикам ЕСХН;

- С запрещенным видом работ, это лица, практикующие игорный бизнес, добычу полезных ископаемых, производство подакцизных товаров;

- Лица, имеющие филиалы.

К другим минусам УСН относятся:

- Невозможность продажи товаров с НДС;

- Обязательное наличие ККМ.

3. ЕНВД

Если ИП решит выбрать такую систему налогообложения, как ЕНВД, он будет оплачивать налог по ставке 15% не по полученному доходу, а по вмененному государством. Это некая цифра, которая по мнению законодателей является оптимальной для конкретного вида деятельности.

Формула для расчета: БД (базовая доходность, присвоенная государством для каждого вида работ) х К1 (коэффициент, устанавливаемый Правительством) х ФП (физический показатель, к примеру, площадь торгового зала) х К2 (коэффициент, определяемый региональной властью) х 15% (ставка).

ЕНВД освобождает налогоплательщика от НДС, НДФЛ, налога на имущество. И главное — от установки ККМ. Можно уменьшать пошлину на страховые взносы по аналогичным с УСН правилам.

Полный бухгалтерский учет вести не обязательно. Но некоторые документы все-таки нужно заполнять:

- Налоговую декларацию;

- Учет физ. показателей;

- Отчетность за работников;

- Дополнительную отчетность.

Среди недостатков этой формы налогообложения выделяют:

- Ограничение по видам работ — не смогут применить вмененку лица, занимающиеся оптовой торговлей, производством, строительством.

- Отсутствие системы в некоторых регионах, информацию следует уточнять в местных органах. В Москве в 2021 она не действует.

- Нельзя нанимать свыше 100 человек.

- Налог нужно выплачивать даже при убытке.

4. ПСН

ПСН — самая понятная система налогообложения для ИП, поскольку заключается в уплате стоимости за патент. Полное отсутствие отчетности, выбор любого удобного срока (от 30 дней до года), работа без ККМ — все эти плюсы дают право назвать ее самой выгодной.

Ставка для ИП на патентной системе налогообложения в 2021 году — 6%, а за базу принимается некий идеальный размер прибыли, установленный местными властями. Реальный доход предприятия не имеет значения.

Это лучший вариант для предпринимателей с сезонным или временным бизнесом. Но примкнуть к налогоплательщикам на ПСН могут не все, список подходящих видов деятельности строго регламентирован.

Он схож со списком для ЕНВД, только дополнен мелким производством, к примеру, хлебобулочных изделий, колбасных, молочной продукции, ковров, очков, носков, визиток, галстуков.

К тому же, численность работников на патенте не может превышать отметку в 15 человек, а прибыль — 60 млн. Р.

5. ЕСХН

ЕСХН — выгодный режим со ставкой 6%, но не от дохода, а от разницы доходов и расходов. Оплата производится всего раз в полугодие, а декларация сдается раз в год.

Единственный минус формы налогообложения для ИП в том, что применяется она только по отношению к производителям сельхозпродукции и лицам, занимающимся рыбоводством.

Выбираем лучший режим

Чтобы определиться, какую систему налогообложения выбрать для ИП, необходимо сделать серию индивидуальных расчетов налоговой нагрузки для всех возможных режимов. Рассмотрим, как сравнить виды налогообложения, на конкретном примере.

Предприниматель Хадоркин планирует открыть парикмахерскую в Красноярской области. Прогнозируемая прибыль в месяц — 777 000 рублей, в штате — 5 сотрудников, прогнозируемые расходы в месяц — 266 000 рублей, размер страховых взносов за работников — 34 000 р.

Рассчитаем предполагаемый налог на самых доступных льготных системах:

- ПСН. Базовая доходность для этого региона и вида работ равна 3 554 799 р. БД/12 месяцев х 6% = 3 554 799/12 х 6% = 17 770 р. в месяц. Уменьшать эту сумму нельзя.

- ЕНВД. К2 для парикмахерских в Красноярске — 0,99. БД — 7 500, К1 — 1,798, ФП — 5 (число работников). Пошлина за месяц = 0,99 х 7 500 х 1,798 х 5 х 15% = 10 012 р. Эту сумму можно уменьшить на взносы за штат, но не более, чем вдвое: 10 012 — 34 000 = 0. Значит к уплате = 10 012/2 = 5 006 р.

- УСН доходы. Расходы фирмы не учитываются, вся прибыль подлежит обложению по ставке 6%. 777 000 х 6% = 46 620 р. Сумму можно уменьшить на выплаты в счет страхования, но не более, чем вдвое. Поэтому к уплате 46 620/2 = 23 310 р.

- УСН доходы-расходы. А вот здесь расходы учитываются, и взносы заносятся в них же: (777 000 — 266 000 — 34 000) х 15% = 71 550.

Вывод: ИП Хадоркину лучше остановить выбор на вмененном режиме налогообложения, поскольку его бизнес приносит большую прибыль и незатратен. Если бы расходы составляли больше 60% от прибыли, возможно самой выгодной системой оказалась бы УСН доходы за вычетом расходов. Каждый случай нужно рассматривать отдельно.

Кроме размера налоговых платежей выбор вида налогообложения зависит от таких нюансов:

- Наличия ограничений: численность штата, размер прибыли, вид деятельности;

- Региональных особенностей: размер К2, БД для вмененки и патента, ставки на упрощенке);

- Типа системы, которую применяют партнеры;

- Надобности в экспорте и импорте;

- Площади торгового зала для розничной торговли;

- Площади зала обслуживания для общепита;

- Количества транспортных средств для грузоперевозок;

- Других показателей, фигурирующих в расчетах.

Советы для новичков

Список золотых правил для новичков в сфере бизнеса, которые помогут выбрать оптимальное налогообложение:

- Сфера услуг. Для работы с физлицами можно выбрать вмененку, поскольку на ней не обязательно использовать ККМ. А для сотрудничества с юрлицами лучше отдать предпочтение упрощенке. И с теми, и с другими лицами — можно совместить два налогообложения.

- Оптовая и розничная торговля с большой площадью помещения/зала. Выгодно использование УСНО с вычетом затрат.

- Развозная и розничная торговля с малой площадью. Актуальнее применение вмененного налога или патента.

- Для крупного производства хорошо использовать ОСНО, а для мелкого — упрощенный налог.

Как перейти на режимы

Правила перехода с одного типа налога на другой несколько отличаются:

- Если вы изначально желаете регистрировать ИП на УСН, вам следует подать в ИФНС ходатайство №26.2-1 в тридцатидневный срок со дня получение свидетельства об открытии ИП. Если перейти — до 31 декабря, поскольку переход возможен только с начала нового периода. Переход с УСН посреди года также недопустим.

- Чтобы перейти на вмененку, достаточно направить в ИФНС заявление по форме ЕНВД-1 в пятидневный срок после того, как начнете его применять. Через сутки вас уведомят о том, что вы начали работать по ЕНВД со дня начала его фактического применения. Для регистрации ИП на вмененном налоге подают тот же тип ходатайства в тридцатидневный срок со дня фактической регистрации.

- Регистрироваться как плательщик ОСНО не нужно, на общее налогообложение ставят по умолчанию, если ИП не изъявит желание перейти на иную форму.

- Для оформления патента нужно заполнить заявление 26.5-1 и отнести его в налоговую в десятидневный срок до начала работы.

И не забывайте, что после перевода на иное налогообложение вас не снимут с учета по предыдущему на автомате. Нужно подать в налоговую ходатайство о снятии с учета, иначе вы начнете совмещать 2 системы одновременно.

Как организовать ИП в сфере строительства и ремонта

Профессиональное строительство и ремонт домов и квартир – это система последовательных операций по созданию или восстановлению функциональности жилых помещений.

Перспективность деятельности в этом направлении обусловлена высоким спросом на сравнительно недорогие, но высококачественные работы по строительству и отделке.

В тоже время доступность новых технологий и хороших материалов позволяет при небольшом размере стартового капитала начать свое дело, что объясняет заинтересованность бизнесменов в возможности открытия ИП в строительстве и ремонте.

Ип или ооо: что лучше выбрать

Начинающие предприниматели часто интересуются, может ли ИП заниматься строительством и ремонтом, или для бизнеса в этой сфере необходимо выбрать другую форму хозяйствования – ООО. С позиции российского законодательства обе формы предпринимательства являются приемлемыми, а выбор зависит лишь от точки зрения заинтересованного лица.

Для того чтобы определиться с выбором между ИП и ООО, нужно разобраться в плюсах и минусах этих форм предпринимательства. ИП легче открыть, а доходом от деятельности предприниматель распоряжается самостоятельно. С другой стороны, ИП невозможно продать, оно ведется только самостоятельно и отвечает по долгам всем своим имуществом.

ООО можно и купить, и продать, а ответственность его членов пропорциональна их взносам. Однако затраты на регистрацию велики, и уплачивает ООО гораздо больший объем налогов.

Обе формы хозяйствования могут быть предпочтительны в разных ситуациях. Специалисты говорят, что если предприниматель изначально не видит особой разницы, – лучше и проще открыть ИП.

Регистрация ИП на строительство

Сегодня регистрация ИП по строительству – достаточно простая процедура, состоящая из нескольких взаимосвязанных этапов:

- Выбор ОКВЭД, соответствующего строительству и ремонту.

- Выбор режима налогообложения.

- Уплата госпошлины.

- Подача пакета документов в налоговую.

Процедура занимает от 3 до 5 дней, а точную дату получения регистрационных бумаг обычно указывают в расписке. По прошествии указанного срока новый ИП должен получить свидетельство о постановке на налоговый учет и лист записи Единого госреестра ИП по форме № Р60009.

Выбор ОКВЭД

Первым шагом в открытии индивидуального предпринимательства является выбор кодов экономической деятельности, которой в дальнейшем планирует заниматься бизнесмен. Коды выбирают согласно общероссийскому классификатору: с 2021 года действует только одна его версия – ОКВЭД-2.

На классификацию предпринимательства по ОКВЭД не влияет ни размер начального капитала, ни форма собственности, ни система налогообложения. Все, что имеет значение, – это предполагаемый вид деятельности.

При создании ИП код ОКВЭД должен быть указан в заявлении на регистрацию.

ОКВЭД состоит из 17 разделов (от А до Q), которые описывают все виды деятельности, совершаемые предпринимателями. Строительству и ремонту соответствует раздел F. Эта группировка включает в себя капитальный и текущий ремонт, а также новое строительство; и не включает деятельность по градостроительству, архитектуре и проектированию зданий.

Набор кодов ОКВЭД “Ремонт и отделка квартир под ключ”

Деятельность ИП в сфере строительства и ремонта преимущественно заключается в ремонте и отделке помещений под ключ. Основной код этой деятельности – ОКВЭД 45.45, характеризующий завершающие и отделочные работы.

ИП может воспользоваться и дополнительными кодами:

- 45.31 –электромонтажные работы;

- 45.32 –изоляционные работы;

- 45.33 –санитарно-технические работы;

- 45.42 –столярные и плотничные работы;

- 45.43 – покрытия полов и облицовка стен;

- 45.44 –малярные и стекольные работы.

ИП вправе выбрать несколько кодов ОКВЭД, однако основным должен быть один. Подробнее о кодах и их группах можно прочитать в электронной версии классификатора.

Пакет документов

Для того чтобы зарегистрировать ИП, гражданину РФ понадобится всего три документа:

- ксерокопия гражданского паспорта;

- квитанция об уплате госпошлины;

- заявление на открытие ИП, составленное по действующему образцу (Р21001).

Скачать пример заявления можно на сайте налоговой службы.

Если предпринимательство регистрируется при помощи посредника, то такому представителю необходимо предъявить доверенность, а также документ в подтверждение личности. Иностранцу, желающему открыть бизнес в России, нужно иметь при себе разрешение на проживание в РФ (РВП, ВНЖ).

Выбор системы налогообложения

Выбор системы налогообложения – особенно важный вопрос для ИП, поскольку именно от этого зависит, как часто будет необходимо подавать отчетность и в каком размере платить взносы. В сфере строительства действуют четыре системы:

- общая (ОСНО);

- упрощенная (УСН);

- патентная (ПСН);

- единый налог на вмененный доход (ЕНВД).

Рассмотрим их характеристики:

- ОСНО оптимальна для крупных предпринимателей и для тех, кому нужен НДС, однако невыгодна в начале ведения бизнеса.

- УСН наиболее распространена среди начинающих ИП. Она удобна тем, что вместо 3 общих налогов нужно платить всего один.

- ПСН распространяется только на индивидуальных предпринимателей, позволяя им приобрести патент на деятельность сроком от месяца до года и не платить другие налоги в этот период.

- При уплате ЕНВД не имеет значения, какой доход получил ИП. Налог взимается только с установленной законом суммы.

Отметим, что из всех перечисленных режимов налогообложения начинающим бизнесменам специалисты советуют выбирать упрощенный. При желании режим налогообложения можно позже изменить.

Варианты оформления ИП

Зарегистрировать ИП в сфере строительства, ремонта или в любой другой можно несколькими способами:

- самостоятельно;

- онлайн;

- при помощи посредников.

Срок регистрации ИП обычно занимает не больше 3 дней с момента подачи нужных бумаг в налоговую службу. Сократить этот срок невозможно вне зависимости от способа оформления предпринимательства.

Самостоятельное оформление ИП

Самостоятельное оформление нового бизнеса считается оптимальным, поскольку не требует больших затрат и позволяет начинающему предпринимателю понять особенности взаимодействия с органами власти. В этом случае гражданину необходимо просто отнести в налоговую инспекцию описанный выше пакет документов.

Завершается процесс личной регистрации получением в той же налоговой нужных свидетельств.

Регистрация ИП онлайн

Сегодня зарегистрировать ИП можно даже дистанционно. В этом помогает сайт ФНС РФ, предлагающий бизнесменам пройти всю процедуру онлайн. Пакет документов формируется буквально автоматически: в соответствующих вкладках необходимо ввести свои данные паспорта, ИНН, а также заполнить заявление на оформление ИП. Более того, оплатить госпошлину можно тоже удаленно – например, с мобильного.

Такой способ регистрации бизнеса подходит уверенным пользователям ПК, которые ценят свое время и не хотят его тратить на очереди.

Регистрация через посредников

Существует и третий вариант открытия индивидуального предпринимательства – через посредников. Преимуществом этого метода выступает экономия времени гражданина, однако такой вариант ощутимо дороже. Помимо государственной пошлины, нужно оплачивать услуги самого посредника и нотариуса, который составит на него доверенность.

задача ИП при такой регистрации – передать свои документы посреднику (нередко ими выступают многофункциональные центры). Все остальное посредник сделает сам.

Сколько стоит открыть ИП

Стоимость открытия ИП варьируется в зависимости от способа регистрации. Наиболее дешевыми для предпринимателя выступают первые два: в случае самостоятельной регистрации или регистрации онлайн единственным взносом выступает госпошлина в размере 800 рублей.

Оформление ИП через посредников будет стоить на несколько тысяч дороже: нотариальные услуги (500-1000 рублей) плюс дополнительные расходы.

Кто должен стать членом СРО

На данный момент ограничения ИП в строительстве не существуют, и все действия можно совершать без получения специальной лицензии – в 2010 году она была упразднена. Сегодня на смену лицензированию строительства пришел допуск саморегулируемой организации (СРО).

Разрешение СРО выдается на неопределенный срок и требует достаточно больших финансовых затрат.

ИП необходимо одноразово оплатить компенсационный и вступительный взносы, при необходимости купить страховой полис, а также ежемесячно платить членские взносы.

Только некоторые виды строительных и ремонтных работ не обязывают ИП к вступлению в организацию. К этим работам относятся:

- отделка гипсокартоном;

- штукатурение;

- земляные работы;

- малярные и облицовочные работы;

- текущий ремонт.

Все остальные виды деятельности в данной сфере требуют от ИП вступления в саморегулируемую организацию. Без допуска от СРО деятельность ИП не будет законной.

Отчетность ИП в строительстве

ИП в сфере строительства должен подавать два вида отчетности:

- Отчетность самого индивидуального предпринимателя. Она включает в себя данные о среднесписочной численности работников, а также отчеты и налоги во внебюджетные фонды и Пенсионный фонд.

- Отчетность, которую подает ИП за своих сотрудников. Она состоит из отчетов в Фонд соцстрахования, Пенсионный фонд, а также отчета по налогу на доходы физлиц.

Согласно нормам законодательства, у ИП есть 30 дней для того, чтобы сдать квартальный отчет, и 100 дней для подготовки годового отчета. Перед подачей отчетов в налоговую их необходимо тщательно проверить во избежание проблем и санкций.

Регистрация ИП за 7 шагов:

Какую систему налогообложения выбрать для ИП

Индивидуальный предприниматель – это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Обычные доходы физического лица (зарплата, продажа или сдача в аренду собственного имущества) облагаются налогом по ставке 13%. Если же говорить о доходах от бизнеса, то можно выбрать более выгодную систему налогообложения для ИП.

Такого понятия, как «ставка налога для ИП», не существует, так же как нет единого налога для всех предпринимателей. Вы вправе выбирать самый выгодный вариант налогообложения и переходить на льготные налоговые режимы.

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из шести систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете вариант «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут меньше, т.к. рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Правда, применять его могут только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством.

- ЕНВД или единый налог на вмененный доход – система налогообложения, особенность которой в том, что на ней облагается не тот доход, который ИП реально получает, а рассчитанный государством. Виды деятельности на ЕВНД ограничены – нельзя заниматься производством, оптовой торговлей, строительством. В списке разрешенных сфер деятельности – услуги, перевозки и розница.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Очень схож с ЕНВД, т.к. налогом тоже облагается не реальный, а рассчитанный государством доход. Виды деятельности во многом такие же, как для вмененного налога, но разрешено еще и мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход – новый режим, который пока действует в 23 регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, ЕНВД, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход.

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт – он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Система налогообложения и работники ИП

Многие индивидуальные предприниматели работают самостоятельно, не нанимая работников. По сути, их бизнес – это созданное для себя рабочее место.

Уплата налогов ИП в 2021 году без работников имеет свои особенности – государство позволяет уменьшать рассчитанный налог полностью на всю сумму уплаченных за себя страховых взносов.

В итоге, при небольших доходах предприниматели без работников на УСН Доходы или ЕНВД могут снизить налог до нуля.

Пример: в свободное от основной работы время предприниматель на УСН Доходы оказывает услуги по ремонту компьютеров. Дополнительный доход от этой деятельности составил 328 000 рублей за 2021 год. ИП обязан заплатить за себя страховые взносы, рассчитаем их сумму:

- 32 448 рублей – фиксированные взносы на пенсионное страхование;

- 8 426 рублей – фиксированные взносы на медицинское страхование;

- 280 рублей – дополнительные взносы с дохода, превышающего 300 000 рублей в год.

Итого, за этот год предприниматель должен уплатить взносов за себя на сумму 41 154 рубля. Рассчитанный налог на полученные доходы составит 328 000 * 6% = 19 680 рублей. Предприниматель вправе уменьшить эту сумму на все уплаченные за себя взносы, т.е. в этом примере налог ИП без работников будет равен нулю.

Налоги ИП с работниками в 2021 году тоже могут быть уменьшены за счет сумм страховых взносов, но уже не более, чем наполовину. Приведем пример:

Рассчитанный квартальный налог на ЕНВД для ИП с двумя работниками составил 17 300 рублей. В отчетном квартале предприниматель уплатил за работников страховые взносы на сумму 9 800 рублей, а за себя – 7 000 рублей. На этом режиме ИП-работодатели могут уменьшить налог только на сумму уплаченных взносов не более, чем на 50%.

Считаем: 17 300 – 9 800 – 7 000 = 500 рублей. Эта сумма меньше, чем 50% от рассчитанного налога, поэтому учесть можно только 8 650 рублей из уплаченных взносов. Налог к уплате составит 8 650 рублей.

Возможность уменьшать рассчитанный налог на сумму уплаченных взносов существует только на ЕНВД и УСН Доходы. Предприниматели на УСН Доходы минус расходы и на ОСНО могут уменьшать на сумму взносов полученный доход, но не сам налог. А для ИП, работающих на ПСН, вообще не предусмотрена возможность уменьшать стоимость патента таким образом.

Выбор системы налогообложения для ИП

Какая система налогообложения лучше для ИП? Чтобы ответить на этот вопрос, надо сделать индивидуальный расчет налогов для ИП в каждом конкретном случае. При этом необходимо учесть множество критериев:

- требования каждой системы налогообложения;

- наличие и количество работников;

- региональные особенности (К2 по месту ведения деятельности для ЕНВД; потенциально возможный годовой доход для ПСН; региональная ставка на УСН Доходы минус расходы; разрешенные виды деятельности);

- система налогообложения ваших будущих партнеров, покупателей, клиентов;

- ведение экспортно-импортной деятельности;

- площадь торговой точки или зала обслуживания;

- количество транспортных средств при автоперевозках и др.

Как же выбрать систему налогообложения для ИП, чтобы платить меньше налогов? Для этого надо сделать расчет налоговой нагрузки на каждом выбранном режиме. Покажем расчет налогов для ИП на примере:

Индивидуальный предприниматель в г. Красноярске планирует открыть парикмахерскую. Ожидаемый доход в месяц – 600 000 рублей; количество наемных работников – 6 человек; предполагаемые расходы составят 360 000 рублей в месяц, в том числе страховых взносов за работников – 28 000 рублей.

Рассчитаем суммы налогов на разных льготных режимах:

- ЕНВД. К2 по этому виду деятельности в г. Красноярске – 0,99. Сумма налога в месяц, рассчитанная по формуле ЕНВД, равна 15 631 рубль. Эту сумму можно уменьшить на уплаченные страховые взносы за работников и за себя, но не более, чем на 50%. Получаем, что ИП должен заплатить 7 816 рублей.

- ПСН. Для расчета стоимости патента воспользуемся калькулятором. Получаем, что стоимость патента на один месяц равна 1 272 рубля. Уменьшать эту сумму на взносы за работников не допускается.

- УСН Доходы. На этом режиме расходы не учитываются, весь доход облагается по ставке 6%. Получаем 36 000 рублей, сумму налога можно уменьшить на уплаченные взносы, но не более, чем наполовину. Итого, 18 000 рублей.

- УСН Доходы минус расходы. Облагается разница между доходами и расходами: (600 000 – 360 000 = 240 000) * 15% = 36 000 рублей. Уменьшение налога ИП на этом варианте налогообложения не предусмотрено, т.к. страховые взносы уже учтены в расходах.

Итого, для этого предпринимателя самой выгодной окажется система налогообложения ПСН, но так бывает далеко не всегда.

Пользователи нашего сайта могут получить бесплатный расчет налоговой нагрузки от специалистов 1С:БО. Рекомендуем воспользоваться этим предложением и уменьшить налоги ИП к уплате.

Какое налогообложение выбрать для ИП строительство?

В настоящий момент в РФ официально утверждены 6 режимов налогообложения: 5 специальных и 1 общий. Попробуем разобраться, какую систему налогообложения лучше выбрать для ИП в том или ином случае.

Специальные или особые системы налогообложения имеют ограничения по видам деятельности, количеству наемных работников и размеру дохода, а также по перечню лиц, которым разрешено применять тот или иной режим налогообложения.

Общая или традиционная система налогообложения не имеет никаких ограничений и может применяться всеми налогоплательщиками, вне зависимости от их организационно-правовой формы, уровня доходов, количества работников и вида осуществляемой деятельности.

Подбор оптимальной для ИП системы налогообложения должен учитывать ряд основных факторов: вид осуществляемой деятельности, регион (муниципальное образование) в котором она будет вестись, а также категорию лиц, которым будут оказываться услуги, реализовываться товар или выполняться работа. Рассмотрим на примере какую систему налогообложения выбрать для ИП, осуществляющего разные виды деятельности.

Краткая характеристика режимов налогообложения

Перед тем, как переходить к непосредственному подбору системы налогообложения, сделаем небольшой обзор действующих в РФ режимов уплаты налогов для ИП.

Примечание: в обзоре будут рассмотрены наиболее популярные для ИП особые системы налогообложения: упрощенная (УСН), вмененная (ЕНВД) и патентная (ПСН). Общая система налогообложения в статье рассмотрена не будет, так как применяется довольно редко и выгодна лишь в тех случаях, когда ИП работает с контрагентами, также применяющими ОСНО.

Сравнение наиболее выгодных систем налогообложения для ИП

Таблица № 1. Специальные системы налогообложения для ИП

| Основание | УСНО | ЕНВД | ПСНО |

| По каким видам деятельности можно применять | По всем видам деятельности | По видам деятельности, перечисленным в п.2 ст. 346.26 НК РФ | По видам деятельности, перечисленным в п.2 ст. 346.43 НК РФ |

| Кто не может применять | Не могут применять режим лица, указанные в п. 3 ст.346.12 НК РФ | Не могут применять режим лица, указанные в п. 2.2 ст. 346.26 НК РФ | Не применяется в случае осуществления предпринимательской деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом п. 6 ст. 346.43 НК РФ |

| Налоги, уплачиваемые на режиме | Единый | Единый вменный | Налог в виде стоимости патента |

| Налоговая база | Для УСН 6% – доходы Для УСН-15% доходы, уменьшенные на расходы | Вмененный государством доход | Потенциально возможный к получению доход |

| Налоговый период | год | квартал | Количество месяцев, на которые приобретен патент |

| Периодичность уплаты налога (авансовых платежей) | Авансовые платежи по итогам каждого квартала (1 кв., полугодия и 9 мес.) Налог – по итогам года | Налог по итогам каждого квартала | Стоимость патента оплачивается одним или 2 платежами, в зависимости от того, на какой срок приобретен патент |

| Возможность учета уплаченных страховых взносов | Да УСН 6% – уменьшают налог к уплатеУСН 15% – включаются в состав расходов | Да, уменьшают налог к уплате | Нет |

| Отчетность | Декларация по итогам года | Декларация по итогам каждого квартала | Отсутствует |

| Ограничения для применения | Доход за год – не более 150 млн.руб. Численность сотрудников – не более 100 человекОстаточная стоимость основных средств – не более 150 млн.руб. | Общая численность сотрудников – не более 100 человек | Общая численность сотрудников – не более 15 человек Доход за год не более 60 млн.руб. |

Подбор оптимальной системы налогообложения ИП

Рассмотрим на примерах, какие из систем налогообложения будут выгодны в той или иной ситуации.

Бизнес в Интернете

Для дистанционной торговли, а именно к такой ФНС относит торговлю в сети Интернет, в настоящий момент предусмотрено 2 режима налогообложения: ОСНО и УСНО.

Общая система налогообложения будет выгодна только для крупных интернет-магазинов, с большими оборотами, работающими в сфере оптовой торговли и имеющих контрагентов, также применяющих ОСНО.

Во всех остальных случаях, наиболее оптимальным для ИП, ведущего бизнес в сети, будет упрощенная система налогообложения.

При выборе указанного режима необходимо будет определиться с объектом налогообложения: УСН 6% (доходы) или УСН 15% (доходы минус расходы).

УСН 6% будет выгодна ИП:

- Оказывающим услуги через Интернет.

- Реализующим товар собственного производства.

- Реализующим товар с высокой наценкой.

Таким образом, если размер расходов в среднем не превышает 65% от суммы полученного дохода, выгоднее применять УСН 6%. При этом, необходимо отметить, что никакие расходы, кроме уплаченных страховых взносов за себя и сотрудников, ИП при расчете налога учесть не может.

УСН 15% будет выгодна ИП:

- Реализующим товары с невысокой наценкой.

- Реализующим товары в кредит.

Учитывая изложенное, если расходы будут превышать 65 и более процентов от общей суммы дохода наиболее оптимальным в данной случае будет выбор объекта УСН 15%. При этом, ИП при расчете налога сможет учесть произведенные им расходы, включающие в том числе и страховые взносы.

Пример № 1. Интернет-магазин по продаже товаров

Исходные данные

Вид деятельности: торговля в сети Интернет

Наемные сотрудники: отсутствуют

Доход за 1 квартал 2021 года: 700 000 руб.

Расход за 1 квартал 2021 года (без учета страховых взносов): 500 000 руб.

Сумма страховых взносов за себя: 8 096,5 руб.

Расчет налога УСН 15%

(Доход – Расход) х 15%

(700 000 – 500 000) х 15% = 30 000 руб.

Расчет налога УСН 6%

(Доход х 6%) – уплаченные страховые взносы

(700 000 х 6%) – 8 096,5 = 33 904 руб.

Вывод: применение УСН 15% в данном случае выгоднее, так как расходы превышают 65% от суммы полученного дохода

Оказание услуг физическим и юридическим лицам

При оказании услуг ИП могут использовать 3 режима налогообложения: УСН, ЕНВД и ПСН.

Выбор оптимальной системы зависит от вида осуществляемой деятельности, региона и муниципального образования в котором ведется данная деятельность, количества наемных работников, площади торгового зала, а также от того, кому данные услуги оказываются

Пример № 2. Парикмахерские услуги

Исходные данные:

Вид деятельности: бытовые услуги (парикмахерская)

Наемные сотрудники: 10, включая ИП

Место ведения деятельности: г. Раменское, Московская область

Доход за 1 квартал 2021 года: 3 200 000 руб.

Расход за 1 квартал 2021 года (без учета взносов): 400 000 руб.

Сумма страховых взносов ИП за себя и работников: 460 000 р.

Расчет ЕНВД за 1 квартал

(Базовая доходность х Физический показатель х К1 х К2 х 15% х 3 месяца) – страховые взносы

Примечание: базовая доходность и физический показатель для каждого вида деятельность указан в п. 32 ст. 346.29 НК РФ.

Коэффициент К1 на 2021 год – 1,868.

К2 определяется законом муниципального образования, в котором ведется деятельность.

(7500 х 10 х 1, 868 х 1 х 15% х 3) = 63 045 руб.

Примечание: так как ИП имеет наемных работников, при расчете налога он может уменьшить его на сумму уплаченных страховых взносов, но не более, чем на 50%.

Итого сумма налога к уплате за 1 квартал составит 31 523 руб. (63 045 : 50%).

Итого общая сумма платежей за страхование и по налогу составит 491 523 руб. (460 000 + 31 523).

Чистая прибыль – 2 308 477 руб. (3 200 000 – 400 000 – 491 523).

Расчет стоимости патента на 3 месяца

Размер налога на ПСН (стоимость патента на 3 месяца) составит 16 932 руб.

Примечание: при расчете стоимости патента и его оплате не учитываются страховые взносы, уплаченные как за сотрудников, так и за себя.

Итого общая сумма обязательных платежей составит 476 932 руб. (460 000 + 16 932).

Чистая прибыль – 2 323 068 руб. (3 200 000 – 400 000 – 476 932).

Заметка: рассчитать стоимость патента можно, воспользовавшись патентным калькулятором в статье – ПСН или патентная система налогообложения для ИП.

Какое налогообложение выбрать для строительной фирмы. Строительная компания: выбираем систему налогообложения. Сфера транспорта характеризуется

В договоре строительного подряда указано, что субподрядчик напрямую (минуя подрядчика) компенсирует генподрядчику затраты, связанные с использованием субподрядчиком при проведении строительных работ тепло-, электроэнергии (по показаниям счетчиков согласно утвержденным тарифам) и воды (на основании акта). Вправе ли организация-субподрядчик принять такие расходы при «упрощенке» (объект налогообложения «доходы минус расходы»)?

Налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы могут учитывать материальные расходы (подп. 5 п. 1 ст. 346.16 НК РФ). При этом состав материальных расходов определяется в соответствии со статьей 254 НК РФ.

Согласно данной статье, к материальным расходам отнесены затраты на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку (в том числе самим налогоплательщиком для производственных нужд) всех видов энергии, отопление зданий и др.

Таким образом, расходы субподрядчика по компенсации генподрядчику стоимости потребленных субподрядчиком тепло- и электроэнергии на основании показаний счетчиков, а также воды на основании акта могут учитываться при определении налоговой базы по налогу, уплачиваемому в связи с применением «упрощенки».

Можно ли учесть организации-подрядчику расходы по аренде общежития для проживания строителей при применении упрощенной системы?

В соответствии с подпунктом 4 пункта 1 статьи 346.16 НК РФ налогоплательщики, применяющие «упрощенку», при определении налоговой базы могут учитывать расходы в виде арендных платежей за арендуемое имущество.

Указанные расходы должны отвечать критериям, установленным пунктом 1 статьи 252 НК РФ, в том числе должны быть осуществлены для предпринимательской деятельности налогоплательщика.

В связи с изложенным организация-подрядчик, применяющая упрощенную систему налогообложения, при определении налоговой базы может учесть расходы по аренде общежития для проживания строителей.

Организация, применяющая «упрощенку», является заказчиком-застройщиком. Под строительство объекта приобретается земельный участок, находящийся в муниципальной собственности. Вправе ли организация включить в расходы затраты на приобретение участка?

Перечень расходов, которые учитываются при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, установлен пунктом 1 статьи 346.16 НК РФ и носит ограниченный характер.

В связи с тем что расходы на приобретение земельных участков в указанной статье не предусмотрены, учитывать эти расходы при определении налоговой базы по единому налогу нельзя.

Строительная организация, применяющая упрощенную систему налогообложения, приобрела автокран. Можно ли учесть в расходах затраты на ОСАГО (объект налогообложения «доходы минус расходы»)?

Организации, применяющие упрощенную систему налогообложения, при определении налоговой базы могут учитывать расходы на обязательное страхование имущества и работников на основании подпункта 7 пункта 1 статьи 346.16 НК РФ.

Учитывая, что расходы на обязательное страхование ответственности данной статьей не предусмотрены, расходы на ОСАГО при определении налоговой базы не учитываются.

Изменения: февраль , 2019 года

Один из самых важных вопросов для любого начинающего предпринимателя, собирающегося открыть свой бизнес.

Важнейший нюанс ведения бизнеса — выбор оптимальной системы налогообложения для предприятия. Исходя из каких критериев может быть решена соответствующая задача?

Какие системы налогообложения может использовать ООО

Фирма, учрежденная в такой организационно-правовой форме как ООО, может работать в рамках следующих основных систем налогообложения:

Общей — ОСН

- исчислением налога по ставке в 20% с дохода фирмы, уменьшенного на расходы в соответствующем налоговом периоде;

- необходимостью исчислять НДС с выручки.

Основные преимущества ОСН:

- возможность применения в любом виде бизнеса;

- возможность корректировать налогооблагаемую базу посредством грамотного управления доходами и расходами;

- возможность применять НДС к вычету (как следствие — заключать контракты к контрагентами, которые также уплачивают НДС).

Упрощенной — УСН

Данная система характеризуется:

- исчислением налога по ставке 6% (по схеме «доходы» — то есть, с выручки) или 15% (по схеме «доходы минус расходы»);

Указанные особенности и отражают основные преимущества УСН. Низкая ставка предпочтительна для любого бизнеса. Отсутствие необходимости начислять НДС позволит фирме не завышать за счет данного начисления ценник для потребителя и сохранять, таким образом, конкурентоспособные цены на производимый товар или оказываемую услугу.

Вместе с тем, не каждая фирма может использовать УСН, а только та, у которой:

- в штате работает не более 100 сотрудников;

- годовая выручка не превышает 150 млн. рублей.

Если указанные показатели выше — фирма обязуется работать по ОСН.

Вмененной — ЕНВД

Данная система характеризуется:

- уплатой фиксированного налога в бюджет — вне зависимости от величины выручки (конкретная величина налога рассчитывается с учетом многих факторов и в значительной степени зависит от норм, принятых на уровне регионального законодательства);

- отсутствием необходимости исчислять НДС.

Опять же, указанные особенности отражают ключевые преимущества ЕНВД. Вместе с тем, не все фирмы могут работать с использованием данной системы, а только те, которые:

- имеют в штате не более 100 сотрудников;

- осуществляют виды деятельности, попадающие под ЕНВД.

К сегментам бизнеса, в которых возможна работа по ЕНВД, относятся:

- торговля в розничном формате;

- общепит;

- бытовые и ветеринарные сервисы;

- ремонтные услуги;

- рекламные сервисы;

- риэлторская деятельность в сфере аренды торговой недвижимости, земельных участков;

- гостиничные сервисы;

- транспортные услуги;

- стояночные сервисы.

Стоит отметить, что предприятие вправе сочетать ЕНВД с УСН либо ОСН. Это может быть обусловлено ведением фирмой нескольких видов деятельности, часть из которых попадает под ЕНВД, в то время как другая часть — только под УСН или ОСН.

В свою очередь, УСН нельзя совмещать с ОСН вне зависимости от того, для каких видов деятельности данные системы применяются. Но как только величина оборотов фирмы будет больше предельного значения для УСН (равно как и величина штата), то она будет обязана начать исчислять налог по ОСН. В этом случае может наблюдаться поочередное использование УСН и ОСН в течение года.

Выбор той или иной системы налогообложения предприятия зависит от многих факторов. Ключевым из них можно назвать отраслевую специфику ведения бизнеса. Ключевыми отраслями экономики России и большинства стран мира являются:

- производство;

- торговля;

- услуги;

- транспорт;

- строительство.

Рассмотрим то, какие из указанных систем налогообложения могут быть наиболее оптимальны для тех или иных отраслей.

Наши юристы знают ответ на ваш вопрос

или по телефону:

Бизнес в сфере производства: какую систему налогообложения выбрать?

Производство — отрасль экономики, которая характеризуется:

Производство — отрасль экономики, которая характеризуется:

- сопоставимой величиной доходов и расходов (хорошим показателем является превышение доходов промышленного предприятия над расходами хотя бы на 10%);

- большим количеством контрактов, которые организация заключает с различными контрагентами;

- достаточно большими оборотами (даже на небольшом предприятии их величина обычно исчисляется десятками или даже сотнями миллионов рублей).

Таким образом, ООО, занимающееся производством, с высокой вероятностью будет использовать общую систему налогообложения в силу следующих причин:

- ЕНВД на производстве задействовать нельзя.

- Обороты и штат предприятия для УСН могут быть слишком велики.

- Использование ОСН, в принципе, будет оптимальным, поскольку:

- величину налогооблагаемой базы организации можно будет корректировать, эффективно отражая в учете доходы и расходы, которые сопоставимы по величине;

- предприятие на ОСН может принимать НДС к вычету (и это может пригодиться при взаимодействии с контрагентами, которые также могут иметь обязательство исчислять НДС).

Бизнес в сфере торговли: какая система налогообложения оптимальна?

Торговля — как оптовая, так и розничная, имеет следующие особенности:

- умеренное, в ряде случаев — значительное превышение доходов над расходами (общая рентабельность бизнеса составляет порядка 30-40%, но иногда может составлять и сотни процентов);

- как и в случае с производством, торговые организации заключают большое количество контрактов с различными партнерами;

- большие обороты бизнеса (в принципе, сопоставимые с теми, что характеризуют производство).

Фирма, занимающаяся оптовой торговлей, может вести бизнес:

- По системе УСН.

Она хороша для оптовика:

- возможностью уменьшать доходы на расходы (в случае, если выбрана схема «доходы минус расходы» — как правило, именно она больше подходит при наличии значительных расходов);

- возможностью платить налог по невысокой ставке;

- возможностью не начислять НДС на реализуемые товары (что делает их более привлекательными по цене для потребителя).

- По системе ОСН.

Данная система налогообложения должна будет использоваться, если обороты предприятия превысят максимальный показатель, установленный для УСН (кроме того, берется в расчет также величина штата). Несмотря на то, что ОСН по величине ставки менее выгодна, чем УСН, данная система имеет преимущество — в виде возможности принятия НДС к вычету (аналогичная возможность появляется и у контрагентов организации).

Систему ЕНВД оптовые организации использовать не вправе. В свою очередь, полное на то право есть у розничных фирм. Поэтому, для них ЕНВД может быть самой оптимальной системой налогообложения, поскольку:

- при ЕНВД не берется в расчет выручка (она может быть любой);

- НДС на товары не начисляется.

Однако, обороты розничного предприятия должны быть в достаточном мере большими, чтобы величина фиксированного ЕНВД была меньше потенциально исчисленного налога по ОСН или УСН (как если бы фирма работала по данным системам налогообложения). В ином случае выгоднее будут ОСН или УСН (в зависимости от соотношения доходов и расходов организации).

Бизнес в сфере услуг: оптимальная схема налогообложения

Сфера услуг — весьма разносторонняя. Деятельность в ней могут вести самые разные бизнесы.

Услуги можно классифицировать на следующие основные категории:

- Услуги с относительно невысокой рентабельностью, но большими оборотами. К ним можно отнести:

- услуги общепита;

- медицинские услуги;

- ремонтные сервисы.

Все эти виды услуг — кроме медицинских, могут оказываться фирмой с использованием системы ЕНВД. В данном случае у соответствующей системы будут те же преимущества, что и в случае с розничной торговлей:

- возможность не учитывать выручку;

- возможность не начислять НДС и не завышать, таким образом, ценник для потребителя.

Медицинские же услуги можно будет оказывать по УСН (если выручка не превысит максимальную величину, равно как размер штата организации) или ОСН (при известных нам преимуществах и недостатках общей системы налогообложения).

- Услуги с относительно высокой рентабельностью, но со средними или небольшими оборотами. К ним можно отнести услуги:

- парикмахерские;

- юридические;

- информационные;

- гостиничные;

- рекламные;

- риэлторские;

- бытовые.

Оптимальной системой налогообложения для указанных услуг может быть УСН по схеме «доходы» по причине:

- возможности платить очень небольшой налог — в величине 6%;

- возможности не начислять на выручку НДС и не завышать, таким образом, ценник для потребителей.

Несмотря на то, что все указанные услуги фирма может оказывать при налогообложении по ЕНВД (но в случае с риэлторскими услугами — только по сделкам аренды торговых объектов и земельных участков), величина оборотов бизнеса может быть не настолько значительной, чтобы потенциальный налог по УСН был выше, чем фиксированный платеж по ЕНВД.

В свою очередь, если обороты бизнеса вырастут до высокого уровня — можно рассмотреть возможность использования ЕНВД. Преимущества и недостатки данной системы налогообложения нам известны.

Выбор системы налогообложения: транспорт

Сфера транспорта характеризуется:

- средней рентабельностью (доходы превышают расходы примерно на 30-40%);

- во многих случаях существенно меньшим, чем в сфере промышленности или торговли, количеством контрактов, заключаемых фирмой с контрагентами.

Транспортные услуги подходят под ЕНВД. Данная система и будет оптимальной для фирмы — но при условии, что у нее достаточно выручки с точки зрения получения реального преимущества от использования ЕНВД перед УСН или ОСН. При невысоких оборотах транспортного предприятия оптимальной может быть система УСН «доходы минус расходы».

Тот факт, что при ЕНВД и УСН предприятие не платит НДС, скорее всего, не повлияет на бизнес негативным образом. Среди возможных контрагентов фирмы будет не так много хозяйствующих субъектов, для которых может быть принципиальным возможность принимать НДС к вычету.

Выбор системы налогообложения: строительство

Сфера строительства имеет следующие особенности:

- относительно невысокую рентабельность (доходы превышают расходы, как правило, не выше, чем на 20%);

- большие обороты;

- необходимость заключения между строительной фирмой и сторонними организациями — поставщиками, подрядчиками, большого количества различных контрактов.

Как и в случае с производством, наиболее вероятна работа строительной организации по общей системе налогообложения, и притом по тем же основным причинам:

- у фирмы будут большие обороты (скорее всего, больше предельной величины выручки для использования УСН);

- строительство не входит в число сфер, в которых разрешено использование ЕНВД.

Вместе с тем, небольшая строительная компания со средними оборотами — в пределах тех, что соответствует максимальной величине выручки при УСН, а также величине штата, не превышающей установленные для УСН ограничения, может работать по соответствующей системе налогообложения (оптимально — по схеме «доходы минус расходы»).

Резюме «вопрос-ответ»

В каких случаях ООО будет работать по ОСН?

Как правило, по общей системе налогообложения работают фирмы:

- с большими оборотам и штатом;

- с сопоставимыми показателями доходов и расходов;

- не имеющие права работать по другим системам налогообложения.

В каких случаях ООО будет работать по УСН «доходы»?

По упрощенной системе (схема «доходы») работают фирмы:

- со значительным превышением доходов над расходами;

- с оборотом не более 150 млн. рублей в год и штатом не более 100 человек.

Когда ООО будет работать по УСН «доходы минус расходы»?

Данная схема может характеризовать деятельность организаций, которые:

- имеют среднюю рентабельность (или сопоставимую величину доходов и расходов);

- имеют обороты не более 150 млн. рублей в год и штат не более 100 человек.

В каких случаях фирма может работать по ЕНВД?

Это возможно, если:

- фирма ведет деятельность, попадающую под ЕНВД;

- у фирмы достаточно большие обороты, чтобы ЕНВД было выгоднее УСН или ОСН.

Предприятие может одновременно работать по ЕНВД (если оно занимается подходящими под данную систему видами деятельности) и УСН или ОСН (по другим видам деятельности).

Ваша оценка данной статье:

В последнее время все чаще небольшие строительные организации обращаются к упрощенной системе налогообложения.

ТАТЬЯНА ИВЧЕНКО, налоговый консультант, генеральный директор ООО «Аудит-Эксперт»

Рассмотрим применение «упрощенки» у заказчиков-застройщиков и генподрядчиков с подрядчиками а также варианты налогообложения в зависимости от выбранной базы налогообложения — «доходы» или «доходы минус расходы».

Общие вопросы применения УСН строителями

В соответствии с п. 3 ст. 4 Закона о бухгалтерском учете от 21.11.96 №129-ФЗ, организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, но должны вести учет основных средств и нематериальных активов согласно требованиям законодательства РФ о бухгалтерском учете. При этом строительные организации обязаны вести бухгалтерский учет, если они совмещают УСН с ЕНВД или собираются выплачивать своим учредителям дивиденды.

Исходя из требования п. 2 ст. 346.11 НК РФ организации, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ. Согласно подп. 3 п. 2 ст. 170 НК РФ суммы НДС, предъявленные субподрядчиками, организация не имеет права принять к вычету и включает в стоимость работ, выполненных субподрядчиками, что может отражаться в бухгалтерском учете записью Дт20 и Кт19 . Понятно, что подрядчик не обязан начислять НДС со стоимости выполненных работ.

Также подрядчику не придется выставлять своим заказчикам счета-фактуры, так как в соответствии с п. 3 ст. 169 НК РФ обязанность составлять счета-фактуры, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж возложена только на плательщиков НДС.

Но, в соответствии с нормой подп. 1 п. 5 ст. 173 НК РФ, в случае, если организация, перешедшая на УСН, выпишет заказчику счет-фактуру и выделит в нем НДС, то ей придется представить декларацию по НДС за этот налоговый период. Тогда, по данной декларации она должна уплатить в бюджет налог, выделенный в счете-фактуре. Эту позицию поддержал и ВАС РФ. НДС по материальным ресурсам, которые использованы при выполнении строительных работ, организация не сможет предъявить к вычету из бюджета, так как не является плательщиком налога. Одновременно, как разъяснил Минфин РФ в своем Письме от 14.04.08 №03-11-02/46, ст. 249 и 251 НК РФ не предусмотрено уменьшение доходов от реализации товаров (работ, услуг) и имущественных прав на сумму налога на добавленную стоимость, уплаченную в порядке, установленном подп. 1 п. 5 ст. 173 НК РФ. В связи с этим при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, налогоплательщики, выставляющие покупателя м товаров (работ, услуг) и имущественных прав счета-фактуры с выделением суммы налога на добавленную стоимость, доходы от реализации должны учитывать с учетом сумм налога на добавленную стоимость, полученного от покупателей.

Налоговые проблемы у генподрядчика

Обычно генподрядчик берет на себя ответственность за своевременное и качественное выполнение всего комплекса строительных работ, порученных подрядчикам, их координацию (например, подготовку и оборудование стройплощадки, снабжение необходимым оборудованием, подсоединение к инженерным коммуникациям, контроль над технологическим процессом строительства и соблюдением техники безопасности на стройплощадке и многими другими процессами). Эти так называемые генуслуги являются возмездными, их должны оплатить субподрядчики. Цена генуслуг может формироваться любым способом, но обычно она определяется в процентах от сметной стоимости. Таким образом, доходы у генподрядчика в основном поступают из двух источников: от субподрядчиков и от заказчика. Обычно стоимость генуслуг удерживают из вознаграждения субподрядчика и признают доход в день, когда подписывают акт о взаимозачете. Часто у генподрядчиков на «упрощенке» возникает следующий вопрос (особенно при объекте налогообложения «доходы»): целиком ди включать в доходы денежные средства, полученные от заказчика, — ведь большая часть отдается субподрядчикам? В этой ситуации ответ однозначный — необходимо учесть весь доход. Этот вид договора ГК РФ не приравнивает к посредническому договору, при котором большая часть денежных средств является собственностью принципала (комитента, доверителя), а генподрядчик — не агент (комиссионер, поверенный). Эти же выводы содержатся в Письме Минфина РФ от 13.01.05 №03-03-02-04/1-5, с ними согласны и налоговые органы.

В ситуации, когда субподрядчик перешел на УСН, а подрядчик применяет общую систему налогообложения, необходимо обратить внимание на то, что в этом случае, принимая работы от субподрядчика, генподрядчик не может предъявить к вычету НДС из бюджета по данным работам, так как субподрядчик не должен выставлять ему счет-фактуру.

Генподрядчику необходимо начислить НДС на всю стоимость работ, выполненных для заказчика по договору. В случае, если подрядчик нанимает для выполнения каких-то работ субподрядчика, то во взаимоотношения заказчика с генподрядчиком субподрядчик, как правило, не вступает (п. 3 ст. 706 ГК РФ). По договору подряда именно подрядчик несет полную ответственность за выполненные работы перед заказчиком, и неважно, что часть строительных работ была выполнена силами сторонних организаций, заказчик может об этом даже не знать, т. к. в соответствии с ст. 703 и 706 ГК РФ, если иное не предусмотрено договором, подрядчик самостоятельно определяет способы выполнения задания заказчика. Если из закона или договора подряда не вытекает обязанность подрядчика выполнить предусмотренную в договоре работу лично, подрядчик вправе привлечь к исполнению своих обязательств других лиц (субподрядчиков). В этом случае подрядчик выступает в роли генерального подрядчика.

Таким образом, если подрядчик использует общую систему налогообложения, а субподрядчик применяет УСН, то налогообложение и оформление счетов-фактур будет производиться следующим образом.

Закончив определенный этап работ по договору, субподрядчик сдает их подрядчику. При этом субподрядчик не выставляет подрядчику счет-фактуру, т. к. не является плательщиком НДС. Подрядчик включает в состав расходов стоимость работ, выполненных субподрядчиком, которые учитываются у него на счете 20 «Основное производство».

Выполнив все работы по договору, подрядчик сдает их заказчику. При этом он выписывает заказчику счет-фактуру на всю сумму по выполненному договору, регистрирует его в книге продаж и отражает соответствующую сумму НДС в налоговой декларации для уплаты ее в бюджет.

Заказчик отражает стоимость выполненных работ на счете 08 «Вложения во внеоборотные активы». Получив от подрядчика счет-фактуру и акт сдачи-приемки выполненных работ, заказчик примет сумму НДС к вычету (конечно, если он является плательщиком НДС).

Налоговая база, облагаемая по ставке 15%

Согласно п. 2 ст. 346.18 НК РФ в случае, если объектом налогообложения являются доходы организации, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов.

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 Гражданского кодекса РФ). При этом, в соответствии с подп. 5 п. 1, п. 2 ст. 346.16, подп. 6 п. 1 ст. 254, подп. 1 п. 2 ст. 346.17 НК РФ, расходы на оплату работ, выполненных субподрядными организациями, признаются налогоплательщиком, применяющим УСН, на дату погашения задолженности перед субподрядчиками в составе материальных расходов. В том же порядке, на основании подп. 8 п. 1 ст. 346.16 НК РФ, признаются в составе расходов и суммы НДС, предъявленные субподрядными организациями. Для «упрощенцев» есть еще одно условие: затраты должны быть указаны в ст. 346.16 НК РФ.

Генподрядчик вправе относить к материальным расходам и, следовательно, уменьшать базу по единому налогу на стоимость услуг субподрядных организаций (подп. 6 п. 1 ст. 254 НК РФ). Естественно, это важно лишь при объекте налогообложения «доходы минус расходы». Атак как в доходы включается все полученное от заказчика, генподрядчику, который большую часть работ передает субподрядчикам, другой объект налогообложения, как правило, невыгоден.

В обычные затраты субподрядчика входит оплата генуслуг, и субподрядчику придется принимать решение включать или не включать их в налоговые расходы. В связи с обязанностью генподрядчика контролировать ход строительства и отвечать за техническое обслуживание можно утверждать, что эти суммы вполне соответствуют материальным затратам на услуги сторонних организаций производственного характера, указанным в подп. 6 п. 1 ст. 254 НК РФ. Но вопрос этот не прописан однозначно в главе 26.2 и может вызвать споры с налоговыми органами при проверке. Таких спорных вопросов при применении ставки 15% в строительстве немало.

Например, участие в разного рода конкурсах, тендерах и т. п. Это возможность заявить о себе и получить выгодный подряд. Эти мероприятия совсем не бесплатные, и расходы на них могут достигать достаточно больших сумм. Естественно, перед организацией возникает вопрос, можно ли эти расходы учесть при налогообложении. Ответ налоговых и финансовых органов долгое время был отрицательный (см., например, Письма Минфина РФ от 03.04.06 №03-11-04/2/75 и от 02.07.07 №03-11-04/2/173). Часть экспертов с этим категорически не согласны, так как указанные суммы являются экономически обоснованными и использованы в интересах дела, направленного на получение доходов. Но, к сожалению, в арбитражном суде этих доводов может оказаться недостаточно, ведь список разрешенных к учету расходов жестко ограничен ст. 346.16 НК РФ, а о взносах за участие в конкурсах там не упоминается.